Refinanzierung

REFINANZIERUNGSSTRUKTUR DES VOLKSWAGEN KONZERNS

Stand 31. Dezember 2019

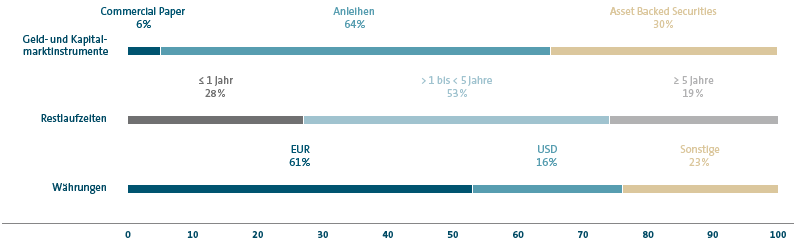

Zur Sicherstellung der Zahlungsfähigkeit kommt der Refinanzierung des Volkswagen Konzerns eine zentrale Rolle zu. Die Cash-flows aus dem laufenden Geschäft haben im Jahr 2019 zu einer positiven Entwicklung der Netto-Liquidität beigetragen. Dementsprechend war das Refinanzierungsvolumen über Anleihen im Geld- und Kapitalmarkt für den Konzernbereich Automobile gegenüber dem Vorjahr geringer.

Für den Konzernbereich Finanzdienstleistungen wurden Benchmark-Anleihen über insgesamt 7,0 Mrd. € begeben. Ergänzend wurden Privatplatzierungen in diversen Währungen emittiert. Im US-amerikanischen Kapitalmarkt wurde eine Anleihe über fünf Tranchen mit einem Volumen von insgesamt 3,0 Mrd. USD bei Investoren platziert. Im kanadischen Refinanzierungsmarkt wurden Schuldverschreibungen mit einem Volumen von 1,5 Mrd. CAD ausgegeben.

Neben der Platzierung von erstrangigen und unbesicherten Anleihen waren Asset-Backed-Securities (ABS)-Transaktionen ein weiterer Bestandteil unserer Refinanzierung. In Europa wurden ABS-Transaktionen in Höhe von 2,0 Mrd. € platziert. Außerdem wurden ABS-Transaktionen unter anderem in den USA, China und Australien begeben.

Zusätzlich war der Volkswagen Konzern auch im Commercial-Paper-Markt mit mehreren Emissionsgesellschaften aktiv.

Darüber hinaus hat die Dr. Ing. h.c. F. Porsche AG ein grünes Schuldscheindarlehen in Höhe von 1,0 Mrd. € emittiert. Die Mittel aus dieser Transaktion werden zur Finanzierung des vollelektrischen Fahrzeugprojekts Porsche Taycan genutzt.

Der Anteil der festverzinslichen Instrumente war im vergangenen Jahr in etwa viermal so hoch wie der Anteil der variabel verzinslichen.

Durch den gleichzeitigen Einsatz von Derivaten wird das Ziel verfolgt, bei Refinanzierungen grundsätzlich das Zins- und das Währungsrisiko weitestgehend auszuschließen.

Die folgende Tabelle zeigt, wie unsere Geld- und Kapitalmarktprogramme zum 31. Dezember 2019 genutzt wurden, und veranschaulicht die finanzielle Flexibilität des Volkswagen Konzerns:

| (XLS:)

|

PROGRAMME |

Rahmen |

Ausnutzung am 31.12.2019 |

||

|---|---|---|---|---|

|

|

|

||

Commercial Paper |

42,0 |

9,0 |

||

Anleihen |

162,0 |

88,5 |

||

davon Hybrid-Emissionen |

|

12,5 |

||

Asset Backed Securities |

92,6 |

41,1 |

Die im Juli 2011 abgeschlossene syndizierte Kreditlinie der Volkswagen AG in Höhe von 5,0 Mrd. € wurde im Dezember 2019 durch eine neue syndizierte Kreditlinie über 10,0 Mrd. € abgelöst. Die neue Kreditlinie hat eine Laufzeit von fünf Jahren mit der Möglichkeit, die Laufzeit nach jeweiliger Zustimmung der Banken zweimal um jeweils ein Jahr bis maximal 2026 zu verlängern. Die Fazilität war zum Jahresende 2019 ungenutzt.

Bei weiteren Konzerngesellschaften bestanden syndizierte Kreditlinien über insgesamt 10,1 Mrd. €, von denen 1,4 Mrd. € gezogen wurden. Daneben hatten Konzerngesellschaften in verschiedenen Ländern mit nationalen und internationalen Banken bilaterale, bestätigte Kreditlinien über insgesamt 6,9 Mrd. € vereinbart, von denen 2,4 Mrd. € genutzt wurden.